Boligmarkedet er et område med stor betydning for det finansielle system, da lån mod pant i fast ejendom udgør en stor del af kreditinstitutternes og husholdningernes samlede balancer. Udviklingen på boligmarkedet er derfor et centralt overvågningspunkt for Rådet.

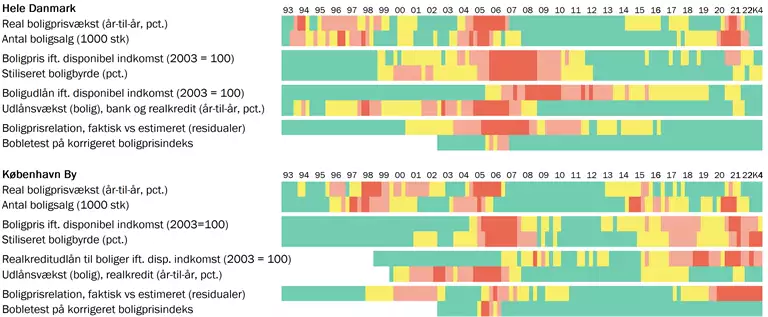

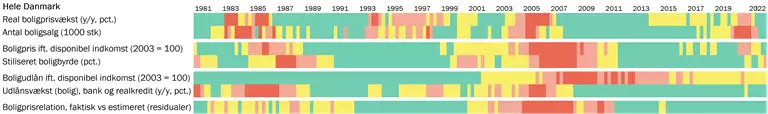

Rådet anvender information fra en række forskellige datakilder i vurderingen af risici på boligmarkedet. For at danne et enkelt og visuelt overblik over flere risikofaktorer har Rådet udarbejdet et såkaldt temperaturkort. Temperaturkortet er vist i figur 1 og indgår sammen med anden relevant information i Rådets vurdering af, hvorvidt tilstanden på boligmarkedet kræver iværksættelse af initiativer, der kan modvirke opbygning af risici. Typisk vil Rådet være tilbøjeligt til at udstede advarsler eller henstillinger, når flere indikatorer afviger væsentligt fra historiske benchmarks, samt når risikobilledet på boligmarkedet underbygges af markeds- og tilsynsmæssig information i øvrigt.

| Temperaturkort |

Figur 1 |

|

Note: Seneste observation er 4. kvartal 2022. Indikatorerne, der sættes i forhold til husholdningernes indkomster, er relativt kraftigt påvirket af engangseffekten fra udbetalingen af indefrosne feriepenge i fjerde kvartal 2020. Se beskrivelse af indikatorerne i afsnit 2. Farverne afspejler hver indikators værdi i forhold til værdierne over hele perioden, hvor der er data for den enkelte indikator. De 10 pct. højeste observationer tildeles rød, de 10 til 25 pct. højeste tildeles orange, de 25 til 50 pct. højeste gul og ellers grøn. Farverne på bobletestet afspejler dog signifikans på henholdsvis 1 pct. (rød), 5 pct. (orange), 10 pct. (gul) og ellers grøn. For København By er der på grund af datamangel anvendt en lidt anderledes definition samt kortere historik for visse indikatorer. Købehavn By indeholder Københavns, Frederiksberg, Tårnby og Dragør kommuner.

Kilde: Danmarks Nationalbank, Danmarks Statistik og Realkreditrådet samt egne beregninger. |

Rådet kan anvende en række instrumenter, der kan påvirke forskellige aspekter af boligmarkedet. For en gennemgang af mulige instrumenter henvises til Rådets diskussionspapir om ejendomsmarkedet.[1]

1. Beskrivelse af temperaturkortet

Temperaturkortet indeholder kvartalsvise observationer for Danmark som helhed samt for København by isoleret. København by er valgt, da både danske og internationale analyser har vist, at udviklingen fra hovedstæder har det med at brede sig med en vis forsinkelse til resten af landet.[2] Viser udviklingen i København tendens til opbygning af risici, kan det således være et tidligt signal om opbygning af mere generelle risici, hvis de breder sig til andre byer og landsdele i Danmark.

Temperaturkortet har fire dimensioner som hver indeholder to indikatorer. På den måde sikres, at det visuelle overblik ikke forstyrres af indikatorer, der overlapper hinanden. Intuitionen bag valget af dimensioner og indikatorer er beskrevet i afsnit 2. De fire dimensioner er:

- Aktivitet på boligmarkedet

- Gældsservicering

- Boligkredit

- Empiriske modeller

Der anvendes data fra 1993, og der tilføjes løbende data for seneste kvartal. Startåret 1993 er valgt, da det er første tidspunkt, hvor der er tilstrækkeligt med data tilgængeligt for København by. Startåret fastholdes i takt med, at nye observationer kommer til.

Hver observation tildeles en farve, der afspejler værdien i kvartalet relativt til alle observationer for den pågældende indikator – jo mere ekstrem observation, jo varmere farve i temperaturkortet. Farven på hver observation er afhængig af både historiske og fremtidige observationer. Hver observation vil kunne ændre farve over tid i takt med, at nye datapunkter tilføjes. Bemærk at farverne henfører til opbygning af risici. Når risici materialiserer sig i form af fx kraftige boligprisfald, vil temperaturkortet ofte slå ud som grønt.

Temperaturkortet har en indbygget tendens til at undervurdere nuværende risici, jf. også følsomhedsberegningerne i bilag 1. Således vil de ekstreme niveauer for flere indikatorer omkring midten og slutningen af 2000'erne indebære, at efterfølgende høje værdier af indikatoren ikke vil slå ud som alarmerende høje. Dette skyldes, at der i temperaturkortet altid kun vil være 10 pct. kritiske observationer (rød), som ofte vil være "reserveret" de ekstreme observationer omkring finanskrisen. For at temperaturkortet slår ud som henholdsvis gul, orange og rød i København by vil det fx kræve en årlig boligprisvækst på 9, 14 og 20 pct. For hele Danmark er de tilsvarende tal henholdsvis 3, 8 og 11 pct. Omvendt vil en indikator, der ikke svinger ret meget over tid, og derfor relativt sjældent slår ud i kritiske niveauer, blive "påtvunget" at slå ud som rød i 10 pct. af observationerne. Dette kan give anledning til falske faresignaler.

2. Valg af indikatorer

Valget af temperaturkortets hovedindikatorer er et resultat af flere hensyn. Udover et relevanskriterium har det været vigtigt, at der for hver indikator er data tilgængeligt tilstrækkeligt langt tilbage i tid, og at data offentliggøres kvartalsvist og med relativ lille forsinkelse. Rådet tager også supplerede indikatorer, der ikke opfylder datakriteriet, med i sin vurdering af boligmarkedet.

Myndigheder i andre lande anvender også indikatorer og temperaturkort i deres vurdering af landenes boligmarkeder. Bank of England offentliggør bl.a. et indikatorsæt, hvor der er et vist sammenfald i valget af indikatorer. Den spanske centralbank har også offentliggjort indikatorer i et temperaturkort, hvor valget af fraktiler er meget lig figur 1. Begge lande anvender desuden supplerende information og har ingen a priori fastlagte regler for, hvornår der bør iværksættes initiativer.

I det følgende vises tidsserier for hver indikator samt en kort beskrivelse af intuitionen bag valget.

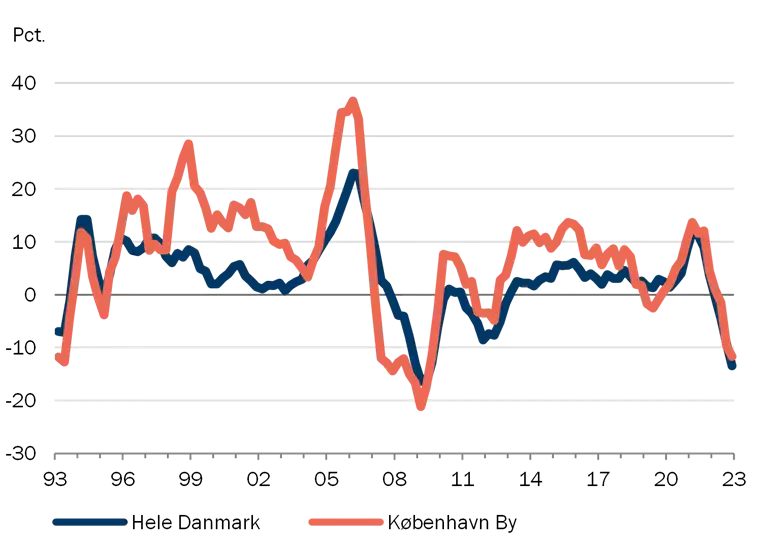

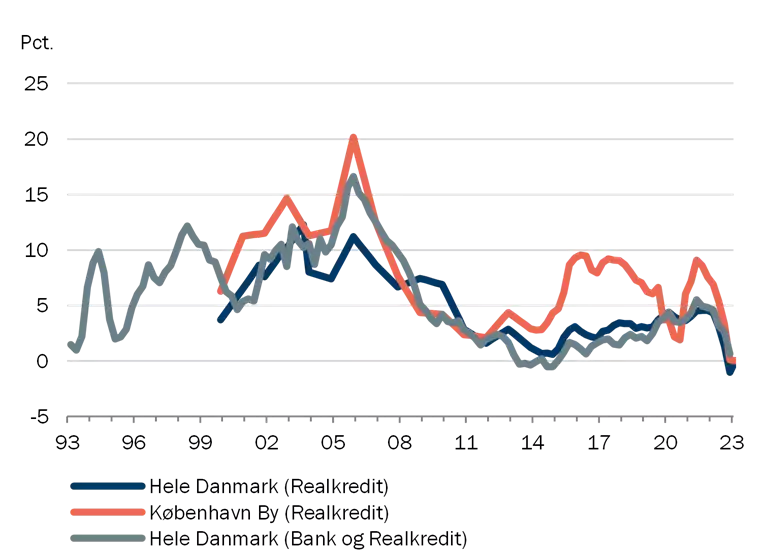

2.1. Aktivitet på boligmarkedet

Denne risikodimension indeholder indikatorer for real boligprisvækst samt antal boligsalg.

Intuition: En kraftig stigning i boligpriserne øger risikoen for et efterfølgende betydeligt fald med mulige systemiske konsekvenser, idet ejendomme tjener som sikkerhed for långivning og som formueplacering. Stigende ejendomspriser kan derfor være en indikator for opbygning af systemiske finansielle risici. Høj handelsaktivitet kan tyde på et overophedet boligmarked, hvor boligkøbere vil nå at komme ind på markedet, før det er for sent. Tilsammen kan dette skabe en selvforstærkende spiral, hvor købere handler mindre forsigtigt.

| Aktivitet på boligmarkedet |

Figur 2 |

| Årlig real boligprisvækst |

Antal kvartalvise boligsalg |

|

|

Note: Sæsonkorrigeret. Sidste observation er 4. kvartal 2022. Venstre: Deflateret med forbrugerprisindekset. For København By er anvendt ejerlejligheder, mens der for hele Danmark er anvendt énfamiliehuse.

Kilde: Danmarks Statistik. |

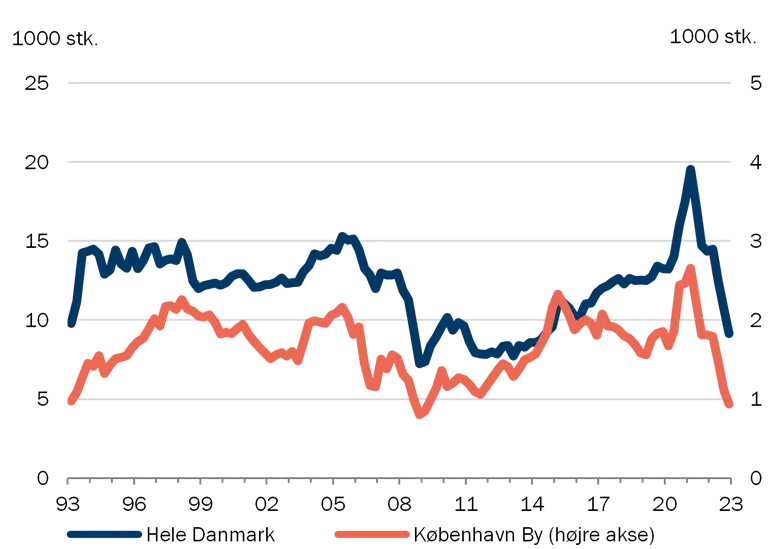

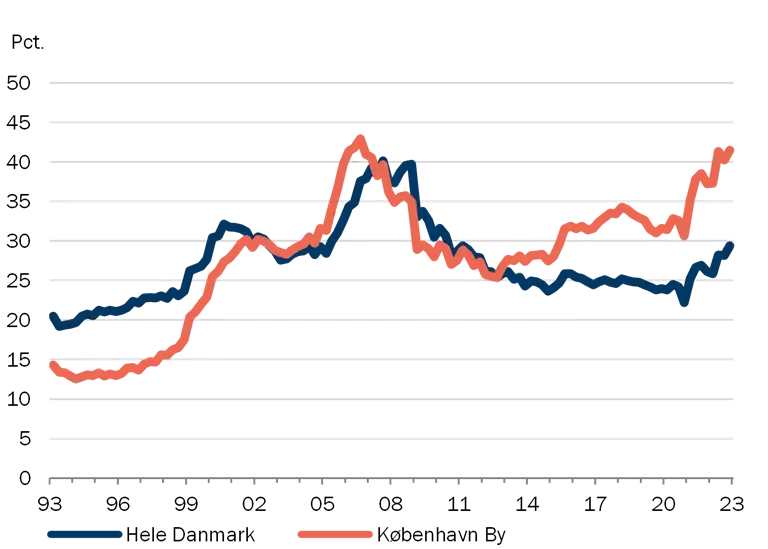

2.2. Gældsservicering

Denne risikodimension indeholder indikatorer for boligpris i forhold til disponibel indkomst samt stiliseret boligbyrde.

Intuition: Overoptimisme om fremtidsudsigter og risici forbundet med at erhverve en ejendom kan resultere i høj prissætning i forhold til, hvad den økonomiske udvikling i øvrigt tilsiger. I det omfang at en stor del af finansieringen har kort rentebinding, kan systemiske risici opstå, hvis låntagere ved boligkøb ikke i tilstrækkeligt omfang tager højde for, at renterne kan stige og boligpriserne falde.

| Gældsservicering |

Figur 3 |

| Boligpris i forhold til disponibel indkomst |

Stiliseret boligbyrde |

|

|

Note: Sæsonkorrigeret. Sidste observation er 4. kvartal 2022. Begge tidserier er påvirket af engangseffekten fra udbetalingen af indefrosne feriepenge i fjerde kvartal 2020. For København By er anvendt ejerlejligheder, mens der for hele Danmark er anvendt priser for enfamiliehuse. Disponibel indkomst er gennemsnittet for alle individer i landsdelen. Højre: Boligbyrden er defineret som omkostningerne i form af afdrag og rentebetalinger efter skat på en gennemsnitlig ejerbolig finansieret med 80 pct. fastforrentet realkreditlån med afdrag samt 15 pct. banklån, der afdrages over 20 år, divideret med den gennemsnitlige disponible indkomst. For København By er anvendt priser på en ejerlejlighed på 78 kvm., mens der for hele Danmark er anvendt priser for et enfamiliehus på 140 kvm.

Kilde: Danmarks Statistik, Realkreditrådet og Danmarks Nationalbank. |

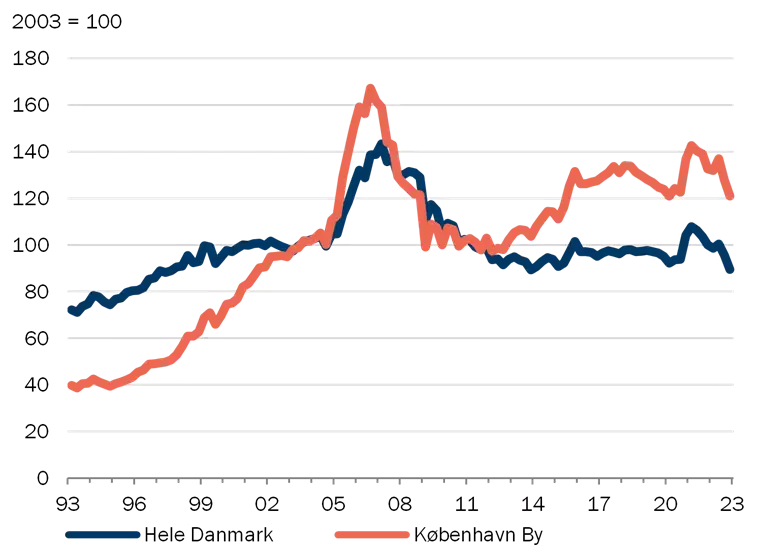

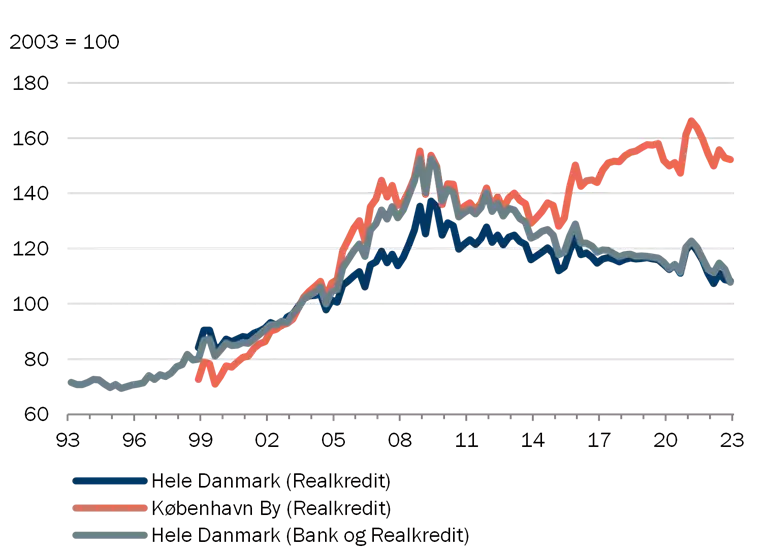

2.3. Boligkredit

Denne risikodimension indeholder indikatorer for boligudlån i forhold til disponibel indkomst samt udlånsvækst (bolig).

Intuition: Tab i krisetider sker ofte på baggrund af lån ydet i gode tider. Kraftig udlånsvækst kan indebære, at kreditvurderingsprocessen ikke er tilpas omhyggelig. Højt udlån i forhold til indkomst kan indikere, at der bliver lagt mindre vægt på låntagers tilbagebetalingsevne i takt med, at boligværdierne, og dermed sikkerhederne, øges.

| Boligkredit |

Figur 4 |

| Boligudlån i forhold til disponibel indkomst |

Udlånsvækst, boligudlån |

|

|

Note: Sæsonkorrigeret. Sidste observation er 4. kvartal 2022. Boligudlån er defineret som bank- og realkreditgæld til boligformål i mia. kr. (for København By dog kun realkreditudlån som følge af manglende data). I figuren til venstre indeholder nævneren disponibel indkomst for alle individer i landsdelen i mia. kr. Tidserien er påvirket af engangseffekten fra udbetalingen af indefrosne feriepenge i fjerde kvartal 2020.

Kilde: Danmarks Nationalbank samt egne beregninger på baggrund af mikrodata fra Danmarks Statistik. |

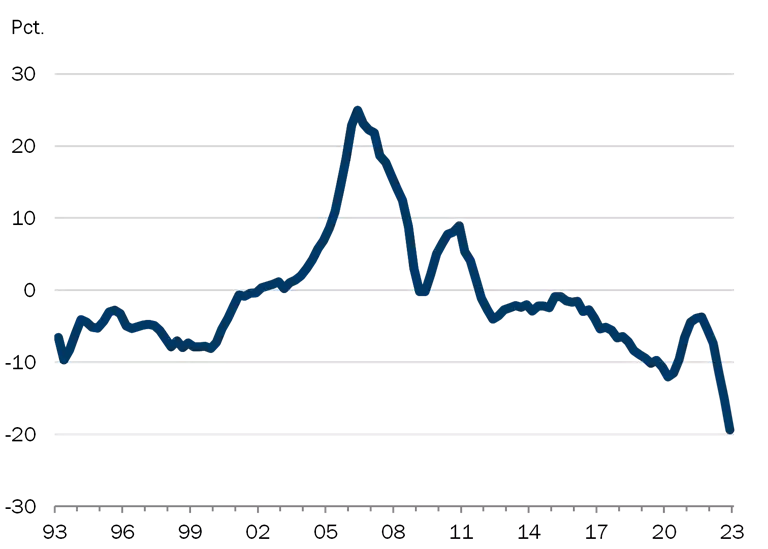

2.4. Empiriske modeller

Denne dimension indeholder indikatorer for afvigelse mellem faktiske og modelestimerede boligpriser samt statistisk bobleindikator for reale boligpriser.

Stor afvigelse mellem faktiske boligpriser og estimerede boligpriser baseret på udviklingen i fundamentale faktorer kan indikere uholdbar prisudvikling, som kan have systemiske konsekvenser, jf. også 2.2 ovenfor.

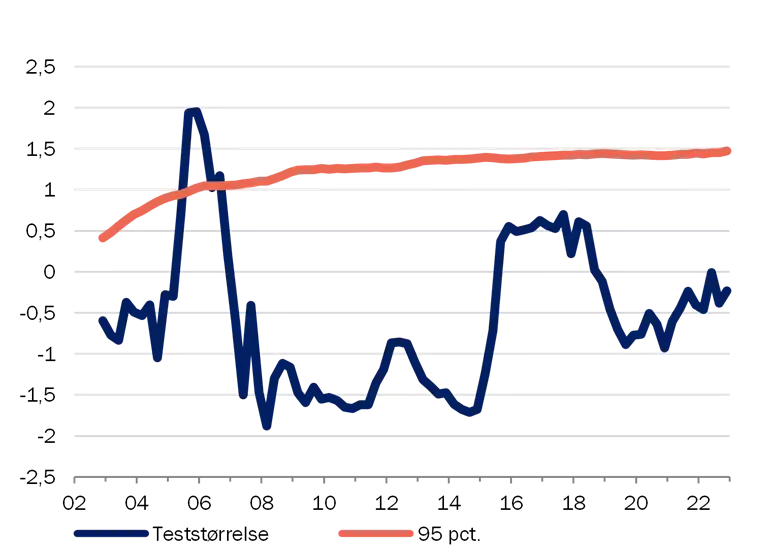

| Empiriske modeller |

Figur 5 |

| Boligprisrelation, faktisk vs. estimeret |

Bobletest på reale boligpriser (København by) |

|

|

Note: Sæsonkorrigeret. Sidste observation er 4. kvartal 2022.

Venstre: Procentvis afvigelse mellem estimeret og faktisk boligprispristakt (ændring i logaritmen til den reale boligpris). Fire kvartalers glidende gennemsnit. For København by er anvendt ejerlejlighedspriser, mens der for hele Danmark er anvendt priser for enfamiliehuse. Se beskrivelse af boligprisrelationen i Dam mfl. (2011) Udviklingen på ejerboligmarkedet i de senere år – Kan boligpriserne forklares? Danmarks Nationalbank, Kvartalsoversigt 2011, 1. kvartal samt i Hviid mfl. (2016) Regionale aspekter på boligmarkedet, Danmarks Nationalbank, Kvartalsoversigt 2016, 4. kvartal.

Højre: Teststørrelser og kritiske værdier i Nationalbankens bobletest for real boligpris (vist for københavnske ejerlejligheder). Hvis teststørrelsen ligger over den kritiske værdi, indikerer testet, at der er tale om "boblelignende" reale boligprisstigninger med et signifikansniveau på 1, 5 og 10 pct. Se beskrivelse i Hviid (2017) En ledende indikator for boligprisbobler, Danmarks Nationalbank working paper 114.

Kilde: Danmarks Nationalbank. |

[1] https://risikoraad.dk/media/6522/diskussionspapir-om-initiativer-og-pejlemaerker-i-forhold-til-ejendomsmarkedet.pdf

[2] Se fx Danmarks Nationalbank, Kvartalsoversigt 2016, 4. kvartal.

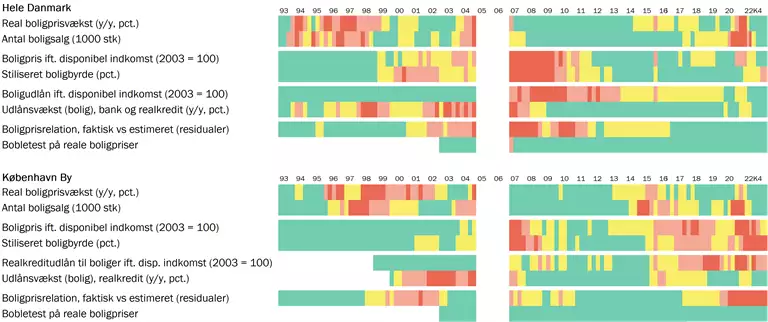

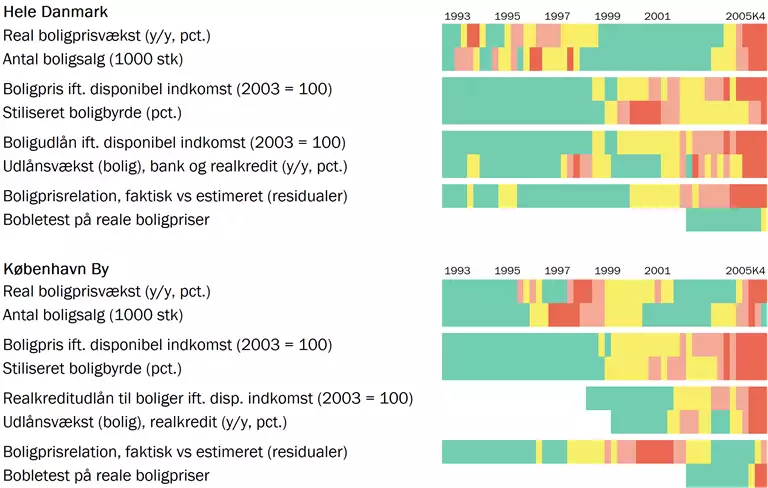

Bilag 1 – Følsomhed overfor ændrede tidsperioder

For Danmark som helhed kan der konstrueres et temperaturkort med data tilbage til 1981. Jf. figur B1 giver brugen af længere datahistorik ikke anledning til en anderledes konklusion i forhold til temperaturen på boligmarkedet p.t. (to gule risikofaktorer og resten grønne).

| Temperaturkort med lang historik |

Figur B1 |

|

Note: Se figur 1. Lang historik kun tilgængelig for Danmark som helhed.

Kilde: Danmarks Nationalbank, Danmarks Statistik og Realkreditrådet samt egne beregninger. |

Figur B2 viser temperaturkortet, hvor de otte kvartaler i 2005 og 2006 er udeladt. For Danmark som helhed er konklusionen den samme som for det fulde temperaturkort vist i figur 1. For København by gør udeladelsen af de ekstreme observationer dog, at temperaturkortet i endnu højere grad slår ud. Således er indikatoren boligpris i forhold til disponibel indkomst også rød, mens udlånsvæksten går fra at være gul til orange.

| Temperaturkort med 2005 og 2006 udeladt |

Figur B2 |

|

|

Note: Se figur 1.

Kilde: Danmarks Nationalbank, Danmarks Statistik og Realkreditrådet samt egne beregninger. |

Som en test af, om temperaturkortet ville slå kraftigt ud umiddelbart før finanskrisen, viser figur B3 temperaturkort med fjerde kvartal 2005 som sidste observation. Der er relativt få observationer, så man skal være varsom med at tolke på resultaterne. Temperaturkortet slår dog ud som forventet.

| Temperaturkort med fjerde kvartal 2005 som sidste observation |

Figur B3 |

|

Note: Se figur 1.

Kilde: Danmarks Nationalbank, Danmarks Statistik og Realkreditrådet samt egne beregninger. |